Итак, вы решили инвестировать на фондовом рынке. Но простому частному инвестору туда путь закрыт. Совершать сделки на бирже можно только через профессионального посредника — брокера. Специально для тех, кто задался вопросом, как выбрать брокера, я написал эту статью, в которой постарался описать процесс выбора как можно подробнее, чтобы все было понятно даже новичку. В статье вы найдете основные моменты, на которые надо обращать внимание: как оценить надежность брокерской компании, как выбрать тарифный план, где найти скрытые комиссии и как собственно открыть счет.

Найти брокера сегодня очень легко — большинство крупных банков являются брокерами и дают доступ к торгам на биржу физическим лицам. Это Сбербанк, ВТБ 24, Газпромбанк, Альфа Банк, Промсвязьбанк и другие. Настоящий брокер должен иметь соответствующую лицензию на осуществление брокерской деятельности. Поэтому начните свой выбор с проверки наличие лицензии у компании. Для этого на сайте Центрального банка зайдите в раздел Рынок ценных бумаг и товарный рынок и скачайте список брокеров.

Если интересующая вас компания есть в списке, значит все в порядке.

Если интересующая вас компания есть в списке, значит все в порядке.

На бирже есть несколько рынков: валютный, фондовый и срочный. На какой рынок имеет доступ тот или иной брокер можно узнать на официальном сайте московской биржи в разделе Участники торгов .

Еще один список есть на сайте Investfunds .

Выбор брокера

Сегодня количество биржевых посредников, дающих доступ частным лицам на фондовый рынок, велико. Во многом они схожи друг с другом, основные отличия — это надежность и тарифы. При выборе брокера я рекомендую оценивать его по следующим пунктам:

- надежность

- тарифные планы и комиссии

- удобство работы

- отзывы

Для спекулянтов еще будут важны такие параметры как список маржинальных бумаг и стоимость плеча, но здесь мы их касаться не будем.

Надежность — показатель субъективный. Даже крупная компания не обязательно будет надежной. Но я считаю, что крупнейшие компании, которые являются лидерами рынка, можно отнести к надежным. Чтобы оценить, насколько брокерская фирма является крупной, посмотрите на ее оборот торговых операций на бирже и количество клиентов. Выбирайте лучше из компаний, входящих в ТОП-20. Проанализировать эти данные можно на сайте Московской биржи в разделе Ведущие операторы .

Второй рейтинг — по числу клиентов. При том, что у Сбербанка общее количество зарегистрированных клиентов 182 тыс. человек, активными (то есть совершившими за прошедший месяц хотя бы одну сделку) является всего 10 тысяч. У ВТБ 24 зарегистрировано еще больше — 221 тысяча (видимо эхо «народного» IPO), активных тоже около 10 тысяч.

Тарифы и комиссии

Брокерские комиссии — очень важный аспект для долгосрочного инвестора. Например, ежегодная комиссия в 1% за 10 лет снизит доходность ваших инвестиций на 10%. Поэтому чем ниже комиссии, тем лучше. Обычно клиенту предлагается на выбор сразу несколько тарифных планов с различными условиями в зависимости от объема сделок, стиля торговли и сектора на бирже (фондовый, срочный или валютный рынок). Комиссия выражается в рублях или в процентах от объема сделки. Чем больше объемы ваших торгов, тем ниже процент, который вы платите. На каких-то тарифах клиент платит определенную сумму в месяц вне зависимости от объема проведенных операций. Это выгодно для тех, кто торгует очень большими объемами, так как в этом случае дешевле платить фиксированную сумму, чем процент от сделки.

Обычно цифры, которые указаны в тарифах — маркетинговый ход. Они могут быть низкими, но есть еще и другие расходы. Помимо процентов за сделки брокер может взимать с клиентов дополнительные платы — за услуги депозитария, за торговые терминалы, за ввод/вывод денег и так далее. Поэтому в реальности расходы больше, чем кажется на первый взгляд. Для маленьких сумм до 50 тысяч такие платы могут быть очень чувствительными.

Для наглядности я приведу тарифные планы самых популярных брокеров, больше всего подходящих для покупки акций и облигаций (*актуальны на июль 2015 года). Тарифы на срочном и валютном рынке рассматривать не будем.

| Тариф | Оборот, руб. в день | Комиссия, % |

|---|---|---|

| Активный | от 0 до 50 тыс. руб. | 0,165 |

| от 50 до 500 тыс. руб. | 0,125 |

|

| от 500 тыс. до 1 млн. руб. | 0,075 |

|

| от 1 до 5 млн. руб. | 0,045 |

|

| от 5 до 10 млн. руб. | 0,035 |

|

| от 10 до 50 млн. руб. | 0,03 |

|

| от 50 до 100 млн руб. | 0,012 |

|

| от 100 млн руб. | 0,006 |

Открыть брокерский счет в Сбербанке можно с любой суммой. Плата за услуги депозитария — 149 рублей в месяц при наличии сделок. Есть особая комиссия за хранение ETF — 10 рублей в день (отменена с 01.04.2016). Раньше требовалось приобретать USB ключ для торговли через QUIK, но недавно появилась альтернатива в виде логина и пароля с смс авторизацией. Торговый терминал — QUIK, отсутствует web версия QUIK, зато есть iQUIK для iPhone и iPad.

В Открытии брокерский счет тоже можно открыть с любой суммой. Терминал — QUIK. Есть «Универсальный» тариф, где процент единый для всех сделок, и еще два тарифа для тех, кто совершает крупные сделки большими объемами 100 и 500 тысяч. Причем, если сделка будет меньше указанной суммы, брокер возьмет не процент, а фиксированную сумму в рублях. Есть комиссия на вывод средств 10 рублей и минимальное вознаграждение брокера — 295 руб. в месяц (берется, если стоимость портфеля менее 50 тыс. и уплаченные комиссии меньше минимального вознаграждения). Для тарифа Инвестор+ 590 рублей. Услуги депозитария бесплатны.

| Тариф | Оборот, руб. за день | Комиссия,% |

|---|---|---|

| Инвестор стандарт | Любой | 0,0413% |

| Профессиональный стандарт | до 1 000 000 | 0,0472% |

| от 1 000 000 до 5 000 000 | 0,0295% | |

| от 5 000 000 до 10 000 000 | 0,0260% | |

| свыше 10 000 000 | 0,0212% | |

| Универсальный | До 300 000 включительно | 0,09% |

| От 300 000,01 до 1 000 000 вкл. | 0,04% | |

| От 1 000 000,01 до 10 000 000 вкл. | 0,029% | |

| Свыше 10 000 000 | 0,023% |

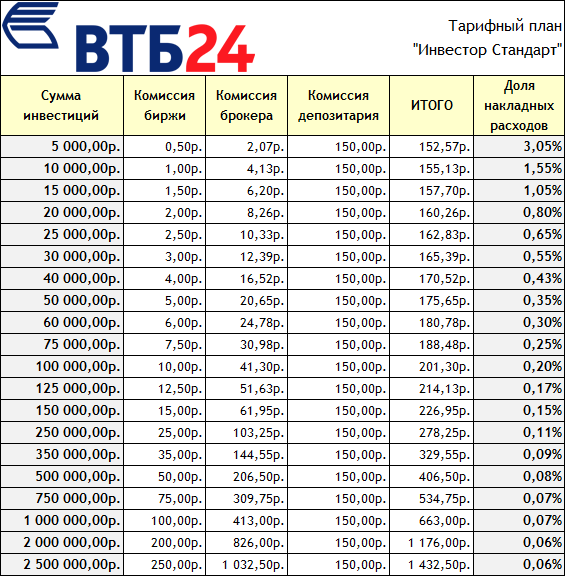

Для открытия счета в ВТБ 24 потребуется минимум 100 000 рублей. Для начинающего инвестора хорошо подойдет тариф «Инвестор стандарт», для более крупных сумм — «Профессиональный стандарт». Услуги депозитария 150 руб/месяц при наличии сделок. Торговые терминалы — QUIK и Onlinebroker предоставляются бесплатно, а за мобильные для iOS и Android придется заплатить.

| Тариф | Оборот за сессию, руб. | Комиссия, % |

|---|---|---|

| Дневной | до 1 000 000 | 0,0354 |

| свыше 1 000 000 до 5 000 000 | 0,0295 | |

| свыше 5 000 000 до 10 000 000 | 0,0236 | |

| свыше 10 000 000 до 20 000 000 | 0,0177 | |

| свыше 20 000 000 до 50 000 000 | 0,01534 | |

| 0,0118 | ||

| свыше 100 000 000 | 0,00944 | |

| Фиксированный | до 10 000 000 | 0,0295 |

| свыше 10 000 000 до 50 000 000 | 0,0177 | |

| свыше 50 000 000 до 100 000 000 | 0,0118 | |

| свыше 100 000 000 | 0,00944 | |

| VIP | Любой | 0,1534 |

Минимальная сумма для открытия счета в Финаме 30 000 рублей. Для инвесторов, имеющих небольшую сумму, подойдет тариф «Дневной», но учтите, что минимальная комиссия за одну сделку 41,3 рубля. Для крупных сумм есть тариф «Фиксированный», по нему платится 3 540 в месяц плюс проценты с оборота. Для тарифа VIP требуется, чтобы сумма активов на счете была не менее 500 000. Обслуживание брокерского счета стоит 177 рублей в месяц плюс еще столько же за обслуживание счета депо, если были операции. Большой выбор бесплатных торговых терминалов — Transaq, Finam Trade, Quik, webQuik и другие, часть из которых платна.

| Тариф | Оборот за день, руб. | Комиссия, % |

|---|---|---|

| Профессиональный | До 100 000 | 0,0531 |

| От 100 000 до 300 000 | 0,0413 | |

| От 300 000 до 1 000 000 | 0,0354 | |

| От 1 000 000 до 5 000 000 | 0,0295 |

|

| От 5 000 000 до 15 000 000 | 0,0236 | |

| От 15 000 000 | 0,0177 | |

| БКС-Старт | До 1 000 000 | 0,0354 |

| От 1 000 000 до 5 000 000 | 0,0295 | |

| От 5 000 000 до 15 000 000 | 0,0236 | |

| Свыше 15 000 000 | 0,0177 |

Чтобы открыть счет в БКС, сумма должна быть не менее 50 тысяч. Минимальная комиссия по тарифу «Профессиональный» 35,4 рубля в день и не менее 177 рублей в месяц. По тарифу «Старт» — 35,4 рубля в день, но не менее 354 руб/месяц. Обслуживание счета депо — 177 руб/месяц при наличии операций. Плата за QUIK и webQUIK 300 руб/месяц (если на счете в конце месяца больше 30 тыс. — бесплатно), но уменьшается на величину уплаченных комиссий. Если у вас счет открыт больше 6 месяцев, а сумма активов менее 100 тыс., с вас будут списывать по 200 рублей в месяц независимо от наличия операций, но плата уменьшается на величину других вознаграждений (за депозитарий, ПО и другие издержки).

Сумма депозита для открытия счета 30 000 рублей. Минимальный процент по тарифу «Любимый» 0,06%, но не меньше 50 рублей за торговую сессию при наличии хотя бы одной сделки. Проценты указаны с учетом вознаграждения бирже. Комиссия за обслуживание и ведение счета — 300 руб/мес взимается, если сумма активов на счете в конце месяца менее 50 000 или суммарная комиссия брокеру за месяц меньше 300 рублей (доплачивается разница). Торговые терминалы SmartTrade, SmartX, мобильные торговые терминалы iSmart, PocketTrade, web кабинет. Есть плата на ввод и вывод средств 0,1% от суммы. Обслуживание счета депо — зависит от выбранного тарифа, абонентская плата от 0 до 300 рублей в месяц плюс комиссия за хранение ценных бумаг от 0,005% до 0,025% от стоимости портфеля.

Открыть брокерский счет в Альфа-Директ можно с любой суммой. Для небольших сумм хорошо подойдет тариф «Оптимальный» с комиссией 0,03%. Услуги депозитария стоят 0,06% в месяц от рыночной стоимости ценных бумаг. Торговый терминал Альфа-Директ и QUIK (последний вроде платный). Есть Token для хранения секретных ключей стоимостью 470 рублей, но их можно записать на свою флешку.

| Тариф | Оборот за торговый день (руб.) | Комиссия, % |

|---|---|---|

| PSB ДЕНЬ | до 1 000 000,00 | 0.05 |

| от 1 000 000,01 до 5 000 000,00 | 0.04 | |

| от 5 000 000,01 до 10 000 000,00 | 0.03 | |

| от 10 000 000,01 до 20 000 000,00 | 0.025 | |

| от 20 000 000,01 до 100 000 000,00 | 0.02 | |

| свыше 100 000 000,01 | 0.01 |

Минимальной суммы для открытия брокерского счета в Промсвязьбанке нет. У ПСБ всего 3 тарифных плана. Для инвестора, который совершает сделки изредка, больше всего подходит тариф PSB День. Максимальная комиссия 0,05% от оборота за день. Абонентской платы или минимального вознаграждения брокера нет. Депозитарное обслуживание бесплатное. За торговые терминалы QUIK, webQUIK и webQUIK Mobile тоже платить не надо. Ввод/вывод средств без комиссий.

Внимание: я не слежу за изменениями в тарифных планах брокеров, информация по тарифам актуальна на конец июля 2015 года. На момент чтения вами этой статьи они могли поменяться, уточняйте условия на сайте брокера.

Важные моменты

На сайте указываются не все условия, поэтому обязательно читайте полное описание тарифов, так как там могут скрываться дополнительные комиссии — за ведение счета депо, за торговые программы, ввод/вывод средств, предъявление облигаций к оферте и так далее… Например раньше в Сбербанке для торговли через Интернет нужно было приобретать USB key стоимостью 1900 рублей, и только полгода назад сделали альтернативу в виде логина и пароля. Еще один новый «сюрприз» от Сбербанка — комиссия за учет и хранение паев инвестиционных фондов 10 рублей в день. Эти вещи на сайте не указаны, их можно найти только в документах. Обязательно ознакомьтесь с регламентом брокерского обслуживания, там регламентируются все отношения между брокером и клиентами.

Еще один момент — помимо брокерской комиссии клиент еще платит вознаграждение бирже 0,01%, обычно это на сайте не пишут, то есть приплюсовывайте еще одну сотую сами.

В итоге, если сложить все расходы — за торговлю, за услуги депозитария, за обслуживание счета, за перевод средств и так далее, то может получиться, что суммарная комиссия будет очень нехилой. Брокеры живут за счет комиссий и всевозможных «вознаграждений», поэтому стремятся к тому, чтобы клиент платил как можно больше. Так что будьте внимательны.

Удобство работы

Удобство — это в первую очередь ваши время и нервы. И то и другое дорого, поэтому, когда делаете выбор, оценивайте работу с вашим будущим брокером по следующим пунктам:

- торговые терминалы

- способы подачи заявок

- грамотная техподдержка

- информационная поддержка и рыночная аналитика

- наличие личного кабинета инвестора на сайте

- простое отслеживание текущего состояния портфеля и сделок

- возможность ведения документооборота удаленно

- условия и способы ввода/вывода денег

Для меня удобство работы выражается в отсутствии необходимости часто посещать офис. Торговля акциями, как и большинство операций происходит удаленно через Интернет. Почти все брокеры для торговли предоставляют торговый терминал Quik, некоторые дают возможность торговать через другие программы, например webQuik (web версия), Transaq, SmartTrade и другие. Еще можно подавать заявки по телефону, если интернет отсутствует, но у некоторых контор эта услуга платная.

При выборе обращайте внимание, какими способами можно переводить деньги на брокерский счет и выводить их оттуда. Узнайте, есть ли возможность открыть бесплатную банковскую карту и перечислять деньги с нее без комиссий.

Плюсом будет наличие личного кабинета клиента на сайте, он дает возможность легко следить за своим портфелем и сделками, производить операции со счетами, получать отчеты, работать с документами, добавлять/убирать дополнительные опции и прочее. Хорошая аналитика и качественная техподдержка тоже имеют значение.

Приветствую вас, начинающие инвесторы! Уверен, что сегодняшний мой обзор порадует многих из вас. Я долго думал, чему посвятить эту статью, и вдруг осознал, что простым частным капиталовкладчикам невозможно попасть на фондовый рынок. В связи с этим все до единой сделки на бирже могут производиться только через профессиональных посредников – брокеров. Именно для тех, кто уже подумывает о том, как выбрать брокера и где лучше открыть брокерский счет, и была написана эта статья. В ней вы найдете важнейшие моменты, на которые необходимо обратить внимание всем новичкам на фондовом рынке: начиная от критериев оценки надежности посреднической компании и заканчивая выбором тарифного плана. Усаживайтесь поудобнее и приготовьтесь наматывать бесценные знания себе на ус!

Критерии выбора брокера

Сегодня найти брокера не составляет огромного труда – практически все крупные банки выступают в роли посредников и предоставляют физическим лицам доступ к биржевым торгам. К таковым в нашей стране относится и Сбербанк, и ВТБ 24, и Газпромбанк. Обратите внимание на то, что у настоящего посредника обязательно должна быть брокерская лицензия . Проверить наличие таковой вы сможетена сайте Центробанка , где вы сможете скачать список действующих брокеров. Если заинтересовавшая вас компания присутствует в этом перечне, значит все в порядке, и вы можете смело воспользоваться ее услугами.

Учитывая то, что количество брокеров, которые предоставляют частным лицам доступ к фондовому рынку, растет буквально не по дням, а по часам, торговля акциями для начинающих должна начинаться именно с выбора посредника. Поскольку все они, так или иначе, схожи, решить, как выбрать брокера на фондовом рынке, можно при помощи анализа следующих критериев выбора:

- надёжность ;

- тарифный план и размер комиссии;

- удобство и комфорт работы.

Ну а теперь, давайте поговорим о каждом из них детальнее.

Надёжность компании

Сразу хочу начать ваше обучение брокерскому делу с того, что критерий надежности является довольно субъективным показателем. Даже самые крупные компании далеко не всегда могут быть надежными. Тем не менее, лично я считаю, что крупнейшие фирмы, лидеры рынка, могут называться надежными. Чтобы оценить величину брокерской компании, достаточно взглянуть на количество ее клиентов и оборот транзакций на бирже. Выбирать я советую из списка фирм, которые входят в топ брокеров.

Тарифы и комиссии

Комиссии брокеров – это один из важнейших аспектов, на который следует обращать внимание долгосрочным инвесторам. Так, ежегодная комиссия в размере 1% за 10 лет снизит доходность ваших вкладов на целых 10%. Чаще всего клиентам предлагают выбрать несколько вариантов тарифных планов с разными условиями, которые зависят от объемов сделок, стиля проведения торгов и биржевого сектора. Комиссия может составлять фиксированную сумму, а может взиматься в виде процента от размера сделки. Чем большим будет этот размер, тем меньший процент вы будете платить.

Существуют тарифы, по которым клиенты платят оговоренную договором сумму ежемесячно, вне зависимости о того, проводились ли какие-то операции или нет. Такой вариант может быть выгоден для тех, кто совершает объемные торги, поскольку дешевле платить фиксированные суммы, нежели проценты от совершенной сделки.

Выбирая посредника, обязательно выясните :

Все комиссии за обслуживание

- Какими будут ваши расходы на депозитарий ;

- Нужно ли вам будет делать ежемесячную или ежегодную абонплату ;

- Какова ставка на использование заемных средств (кредитного плеча);

- Величина комиссии при покупке/продаже акций .

Какова сумма минимального депозита

Какие условия предоставляет брокер для ввода и вывода денег по вашему счету

- Количество способов пополнений и их комиссии;

- % при банковском переводе;

- Сроки поступления;

- Надо ли вам будет платить налог с продажи акций, и в каком виде будет отправляться клиентская информация в налоговую службу.

Для удобства сравнения предлагаю вам изучить пример комиссий компании Финам :

Хочу отметить еще и то, что перед тем как открыть брокерский счет в приглянувшейся вам фирме, не поленитесь прочесть полное описание тарифа , в котором могут быть скрыты дополнительные комиссии. Так вас вполне могут попросить раскошелиться, например, за обслуживание счета при малой активности торговли на нем.

Удобство и комфорт

Личный опыт

Что касается меня, то мой опыт начался с того, что я категорически

отказался от работы с российской биржей акций. Это связано с тем, что данный рынок относится к числу развивающихся, а потому гораздо более нестабилен, нежели его собратья из США или Европы. В связи с моим игнорированием отечественной биржи, поиски привели меня к брокеру just2trade

. Сразу хочу сказать, что данный посредник является дочерним предприятием Финама, и зарегистрирован в оффшоре на Кипре. Чтобы начать торговать, необходимо наличие минимальной суммы в размере 200 долларов

. За каждую закрытую сделку приходится платить комиссию около 3,5 долларов. За использование кредитных средств Финам брокер снимает по 0,014%

ежедневно. Что касается страхования

счета, то на бумагах сумма возмещения составляет 50 000 долларов

.

Пожалуй, единственным фактором надежности этой компании можно считать ее принадлежность к Финаму, который, в свою очередь, входит в топ 5 рейтинга брокеров фондового рынка Российской Федерации.

Открыть брокерский счет

Итоги

В этом обзоре я решил не делать каких-либо рекомендаций и не советовать вам конкретного брокера на рынке ценных бумаг. Такое решение было принято мной по одной простой причине – я не хотел, чтобы мой обзор носил рекламный характер. Я постарался быть максимально объективным , поделился собственным опытом, и очень хочу, чтобы вы приняли собственное решение относительно того, какого посредника выбрать для себя. Воспользовавшись всеми вышеуказанными критериями, изучив отзывы о брокерских компаниях, вы с легкостью выявите лидера среди фирм на том или другом рынке. Будьте внимательны и осмотрительны в своем выборе . Удачных и выгодных вам сделок, и до скорых встреч!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter . Спасибо за то, что помогаете моему блогу становиться лучше!

Инвестпривет, друзья! Каждый, кто решился инвестировать средства в акции, облигации и прочие Газпромы, задумывается: а какой брокер лучше? Где мне открыть счет так, чтобы не прогореть? Ведь важно выбрать не только надежного брокера с удобным управлением счетами, но и с минимальными издержками. Ведь чем меньше вы потратите на комиссии и депозитарное обслуживание, тем выгоднее будут инвестиции.

Итак, вы задумались, какого брокера выбрать. Рекомендую проверять будущего партнера (да-да, брокер – ваш ближайший партнер в деле покупки акций!) по нескольким критериям.

- Надежность. Ну тут всё понятно. У брокера должна быть лицензия. Причем Центрального банка, а не той странной конторы с Каймановых островов. Ведь он является регистратором ваших акций. Брокер с лицензией реально будет вносить все записи и вести кучу документации, а оффшорный – просто нарисует фантики. Список, какие брокеры надежные и лицензированные, найти можно здесь: http://www.cbr.ru/finmarket/supervision/sv_secur . Скрольте до низу. Важно: там не рейтинг надежности брокеров. Там алфавитный порядок тех, кто вообще имеет разрешение на работу на фондовом рынке.

- Удобство. У сайта брокера не должно быть вырвиглазного интерфейса и непонятных программ для трейдинга, которые тормозят сильнее, чем жираф в известном анекдоте. Ведь вам пялится на эту «красоту» регулярно. Интерфейс сайта должен быть понятен и лаконичен, чтобы вы могли быстро найти нужную инфу. То же касается документации. Она должна быть на виду.

- Большой выбор инструментов. Конечно, если вы хотите покупать бумаги только Сбера и Газпрома, то Лондонская биржа нафиг вам сдалась. Но если вы хотите стать акционером Гугла или «яблочником», то тут важно, с каким брокером работать. Обязательно нужен брокер с международными связями лицензиями, позволяющими торговать на Нью-Йоркской, Лондонской, Франкфуртской и Санкт-Петербургской биржей. Это, так сказать, джентльменский набор.

- Низкие тарифы и отсутствие скрытых комиссий. Об этом еще поговорим ниже.

- Открытие ИИС. Если вы хотите получить свои уплаченные налоги назад, то индивидуальный инвестиционный счет must have. О том, как его открыть и в чем фишка ИИС – .

- Много способов подачи заявки. Скорее всего, вам не придется пользоваться подачей заявок по телефону (помните, как в фильме «Американцы» все кричат в трубку: «Продавай! Покупай!»). Но если такая возможность есть – отлично. Возможно, вы услышите по радио, что акции Яндекса начинают стремительно расти и захотите их продать. А вы за рулем. Один звонок брокеру – и проблема решена.

- Современные платформы для трейдинга. Наличие QUIK или МетаТрейдера – это признак хорошего тона. Конечно, брокер может предлагать свою платформу для торгов или вообще веб-интерфейс. Но проверьте, чтобы всё работало качественно.

- Есть ли аналитика. Это поможет принимать взвешенные решения и находить неожиданные варианты обогащения. Можно, конечно, применить лайфхак. Держать деньги у одного брокера, а пользоваться аналитикой другого, пополнив счет на «минималку». Тут никто ничего не может запретить.

Однозначного ответа, какой брокер самый лучший, я не смогу дать. Проанализируйте брокера по предложенным критериям, и вы сможете выбрать наиболее подходящего именно вам.

Ну и, конечно, изучите отзывы – какие лучшие брокеры, подскажет только опыт тех, кто пользовался услугами этих товарищей. Классный источник всякого треша и угара в отношении брокеров – форум banki.ru. Там вы узнаете всё о скрытых комиссиях, проскальзываниях, непредоставления документов и утрате денег военно-морским способом из первых уст.

Комиссии брокера

В целом брокеры по качеству предоставляемых услуг примерно равны (если мы говорим о крупнейших игроках). И инструментов предлагают равное число.

Самое главное различие – какая комиссия брокера. Именно от этого зачастую зависит выбор. Например, если у вас большой капитал, то отдача от него будет хорошей, и на комиссию вообще можно не обращать внимание. Например, если у вас миллион (вот статья, кстати, куда этот миллион вложить).

Теперь о том, какие проценты берет брокер:

- комиссия за сделку – за продажу и покупку активов брокер взимает плату, которая составляет, как правило, буквально десятые или даже тысячные доли процента;

- комиссия биржи – тут зависит от того, на какой бирже вы затариваетесь акциями и облигациями, но, как правило, тоже небольшая;

- плата за обслуживание – взимается некоторыми брокерами ежемесячными, как правило, снижается на сумму уже уплаченных комиссий за сделку;

- плата за использование терминала – очень редкий вид, как правило, взимают за подключение мобильного трейдинга и только раз;

- комиссия за использование депозитария – обычно 150-300 рублей в год, это плата за внесение записей в реестр.

Кроме того, бывают дополнительные комиссии. Например, если вы торгуете в шорт по РЕПО. Или отдаете распоряжение по телефону. Но, как правило, начинающие инвесторы пользуются подобными услугами редко.

Обратите внимание, что указанные комиссии актуальны для фондового рынка, т.е. для покупки акций, облигаций и ETF. За работу на валютной, внебиржевой и срочной секции берется отдельная плата. Так, за покупку форвардного контракта Сбербанк Управление Активами берет 50 рублей.

Брокеры с минимальными комиссиями

Теперь конкретнее – какого брокера выбрать для торговли. Я отобрал самых надежных и супер-пупер разрекламированных брокеров – в общем, это некий рейтинг брокеров Московской биржи. В таблице вы увидите название брокера, комиссию, минимальный капитал и небольшой комментарий.

Да, комиссии актуальны, если дневной оборот не более 100 тысяч рублей.

| Брокер | Тариф | Комиссия за сделку | Комиссия за ведение счета | Комиссия за депозитарий | Мин. сумма | Комментарий |

| БКС | Директ | 0,3%, но не меньше 99 рублей | 200 руб. (в виде комиссии за МетаТрейдер 5) | 177 рублей в месяц | Нет | Отлично подойдет для инвесторов, планирующих долгосрочные инвестиции |

| Старт | 0,0354% | 354 рублей | 177 рублей в месяц | Нет | Общая комиссия за ведение счета уменьшается на сумму уплаченных комиссий, тариф подойдет для активных трейдеров | |

| Финам | Единый счет | 0,00944% | 177 рублей | 177 рублей в месяц | 2000 рублей | Брокер предлагает много платформ для торговли и широкий выбор активов |

| Альфа-Директ | Оптимальный | 0,04% | Нет | 0,004% от суммы активов в год | Нет | Специальные условия для клиентов Альфа-Банка |

| ВТБ | Единый | 0,065% | Нет | 100 рублей в месяц | 100000 рублей | Условия хорошая, но большая минималка «кусается» |

| Уралсиб Кэпитал | Основной | 0,0472% | Нет | Любая | Нет | Отличная площадка для начинающих инвесторов |

| Церих | Отличный старт | 0,1% | Нет | Любая | Нет | Бонусом брокер предлагает 4 инвестиционные идеи каждую неделю |

| Алор | Добро пожаловать! | 0,017% | 250 рублей | 100 рублей в месяц | 10 000 рублей | Комиссия за ведение счета уменьшается на сумму уплаченных комиссий |

| Открытие | Универсальный | 0,057%, но не меньше 4 копеек | 295 рублей | 0,01% в месяц, но не менее 100 рублей | Любая | Комиссия за обслуживание счета отменяется, если на счете больше 50 000 рублей |

| Сбербанк | Самостоя-тельный | 0,06% | Нет | 250 рублей в месяц | Нет | Надежный брокер от крупнейшего банка страны |

| АТОН | Стартовый | 0,18% | Нет | Нет | 50000 рублей | Не очень привлекательный тариф и высокий порог входа |

| Промсвязь-банк | Дневной | 0,05% | Нет | Нет | Нет | Один из вариантов для новичков |

| Солид | Первый | 0,11% | Нет | 200 рублей в месяц | 10 000 рублей | Хороший вариант для профи |

| Тинькофф | Тинькофф Инвестиции | 0,3% | 99 рублей | Нет | Нет | Отличный вариант для долгосрочных инвесторов и новичков |

Так кого выбрать?

Так какого фондового брокера выбрать в итоге-то? Всё зависит от ваших потребностей:

- если вы планируете проворачивать сделки постоянно, то вам нужны брокеры с минимальной комиссией за оборот – БКС, Финам, Альфа-Банк;

- если у вас небольшой капитал и вы планируете его увеличивать каждый месяц – нужны брокер с отсутствием платы за обслуживание и депозитарий, например, Уралсиб, Промсвязьбанк, Тинькофф;

- если для вас важен доступ ко всем инструментам с одного счета и не хочется платить отдельно за каждую услуг – обратите внимание на БКС, Открытие, Финам, Альфа-Директ, Тинькофф;

- если у вас большой капитал и важно сэкономить на больших объемах – подойдут Финам, Открытие и Тинькофф.

Если встает вопрос, какого брокера выбрать новичку, то тут возможные 5 вариантов:

- Промсвязьбанк – минимальная комиссия за сделку, отсутствуют другие виды платы, много инструментов;

- Церих – аналогично, плюс вы получаете бесплатные инвестиционные идеи;

- Альфа-Директ – тоже минимальные комиссии;

- Уралсиб Кэпитал – аналогично;

- Тинькофф – комиссия, может, и большая, но не нужно ничего устанавливать, а покупать акции можно прямо в браузере или мобильном приложении (вот здесь на сервис, а вот ).

Заключение

Таким образом, никто, кроме вас, не подскажет, какой брокер лучше. Выбирайте на свой вкус и не беспокойтесь. Брокер – это не навсегда. Если вам не понравится, то вы всегда сможете сменить его – ваши активы записаны в депозитарии и принадлежат только вам. Ни у одного инвестора никогда не возникало проблем с передачей активов другому брокеру. Так что вот. Думайте сами, решайте сами. И да пребудут с вами деньги!

Читайте еще, это интересно!

Работы выбранного вами брокера. Сколько времени он на рынке, сколько у него клиентов, были срывы ордеров и т.д. Всю эту информацию вы можете найти в Интернете на множестве форумов, посвященных данной тематике. Стоит обратить внимание на наличие у брокера лицензий, не было ли случаев их отзывов, а также рекомендуется переговорить с прошлыми или нынешними его клиентами. При наличии такой возможности, желательно связаться с одним или несколькими клиентами компании и выяснить, были ли случаи с задержкой или отказом в выводе средств с торгового счета.

Посетите офис выбранной вами компании, узнайте условия . Первое, на что нужно обратить внимание – набор инструментария (торговых инструментов), величину торгового плеча, величину спрэда, маржинальные требования, наличие комиссий. В настоящее время брокеры предоставляют своим клиентам огромный выбор инструментов для торговли: это различные валютные пары, драгоценные металлы, сырьевые ресурсы, акции международных корпораций. Торговое плечо позволит вам даже при наличии небольшого депозита совершать сделки на сотни тысяч . Обычная величина плеча колеблется от 1:10 до 1:500. Чем выше кредитное плечо, тем большим лотом вы сможете торговать, но и риск в этом случае будет выше. Спрэд – это между ценой и продажи, которую определяет брокер. В повседневной жизни мы можем столкнуться со спрэдом в простом пункте обмена валют, где цены покупки и продажи . Еще один важный вопрос, который вам нужно выяснить, величина комиссий, которую брокеры взимают при совершении сделок с ценными бумагами.

Выясните, каким образом происходит зачисление и вывод средств на торговый счет. Многие брокеры предлагают зачислять и выводить средства банки или различные системы электронных платежей, таких как Webmoney. При выборе того или иного способа вывода средств, обратите внимание на величину за осуществление услуги.

Видео по теме

К самым известным брокерским фирмам относятся Alpari, FXOpen, NORD FX и другие. Все они заслужили репутацию надежных брокеров, работающих на рынке не один год и заинтересованных в увеличении депозита трейдера.

Инструкция

В настоящий момент существует огромное множество брокерских фирм, осуществляющих свою деятельность по всему земному шару. Каждый год определяется рейтинг лучших брокеров мира, одни из которых получают гран-при за бонусную программу, другие за революционные инновации, третьи за качество дилинга и т. д. Однако некоторых из них можно выделить особо. За долгие годы своей работы они успели привлечь миллионы трейдеров, разработать высоконадежную торговую платформу и предложить своим клиентам ряд прогрессивных разработок.

Наверное, мало кто не слышал о Форекс компании Alpari (Альпари). Этот ECN-брокер работает по модели NDD, осуществляя вывод сделок напрямую в ECN-системы. Если вы примете решение играть через этого брокера, то сможете торговать автоматически, а также использовать стратегию скальпинга и входить локи. Этот брокер оказывает услуги с 1998 года, предоставляя своим клиентам возможность торговать на новостях, «быстром» рынке и рассчитывать на мгновенное исполнение ордеров вне зависимости от того, какое время суток или какая ситуация складывается на рынке.

Компания FXOpen также имеет сервис ECN, который позволит вам выйти на межбанковский рынок по наиболее выгодным для вас ценам. У этой компании самые низкие в мире спреды от 0,1 пункта. Вы можете быть уверены в высочайшей скорости исполнения ордеров, в открытости и прозрачности сотрудничества за счет реализации технологии доверительного управления РАММ. У компании имеется 8 торговых платформ, к тому же по желанию вы можете получить консультацию у -эксперта.

К самым известным брокерским фирмам относится и NORD FX. Эта компания как нельзя лучше подойдет вам, если вы начинающий трейдер, делающий первые шаги на рынке Форекс и торгующий с депозитов в 5, 10, 20 или 50$. У брокера имеется

В первых двух частях данной темы мы определились с тем, через каких брокеров торгуют профессиональные инвесторы российского рынка (Как сделать правильный выбор при ), а также сравнили их по трем важным критериям (Какого брокера выбрать – ). В данной статье мы продолжим сравнивать лучшие компании по предоставлению брокерских услуг по двум важнейшим показателям: по степени информационной поддержки, а также по размерам накладных расходов клиента. Второй критерий, по сути, является самым важным среди остальных, ведь именно он показывает цену, которую платит физлицо за возможность торговать на бирже.

Итак, какого брокера выбрать среди лучших представителей данного бизнеса? Специализированные инвестиционные компании – ФИНАМ , БКС , АйТи Инвест , ОТКРЫТИЕ , ЦЕРИХ ; или обыкновенные коммерческие банки – Сбербанк , ВТБ24 , Промсвязьбанк , Альфа-Банк . Все перечисленные организации дают доступ частным лицам на главную биржевую площадку РФ – Московскую Биржу и у каждого свои условия для этого.

Какого брокера выбрать в зависимости от качества информационной поддержки клиентов

Для начинающего инвестора важен такой пункт, как наличие обучающих материалов, курсов и семинаров, причем с развитием интернета наличие дистанционного обучения (онлайн-вебинары) также является немаловажным фактором. У всех рассматриваемых брокеров на сайте имеется информация о бесплатном и платном обучении, причем как онлайн, так и в формате оффлайн (т.е. в офисе компании). Исключениями являются Сбербанк, у которого есть лишь общие бесплатные презентации о рынке, а также Промсвязьбанк, на сайте которого обучающих материалов нет вовсе.

Ежедневные аналитические обзоры публикуются у всех брокеров, кроме Сбербанка. У многих имеются новости и комментарии, утренние обзоры, инвестиционные идеи, сценарии и прогнозы и прочее. Однако не всегда такая информация оказывается весьма полезной, по большей части это способ «заполнить эфир», и очень часто переизбыток такой информации может просто запутать.

Для того чтобы клиенту не «утонуть» в информационном океане, была придумана услуга персонального инвестиционного консультанта (или личного брокера), которая стоит определенных денег и позволяет в любой момент получить истинные комментарии по тому или иному рыночному событию.

Также в данную услугу входит получение торговых сигналов по стратегиям профессиональных управляющих, при этом клиент сам выбирает, воспользоваться ли данной информацией, или пропустить ее мимо (т.е. сделки совершает сам клиент).

Параллельно с персональным консультированием (КУ) идет Доверительное управление (ДУ) – услуга, при которой клиент полностью доверяет управление своим счетом проф-управляющему (тоже не бесплатно). Так вот, услуги КУ и ДУ есть у всех брокеров, кроме Промсвязьбанка и Альфа-Банка, у Сбербанка есть только ДУ.

Посмотреть онлайн-котировки можно только у двух брокеров – ФИНАМа и ВТБ24, причем последний освещает лишь несколько голубых фишек, а также индексов и валют. Самая полная информация в этом контексте конечно у ФИНАМа, где, кстати, представлено множество инструментов для технического анализа (можно строить , накладывать индикаторы, менять периоды свечей и прочее).

Возможность открыть демо-счет дают все брокеры, кроме Промсвязьбанка и Сбербанка. Посмотреть трейдера в режиме реального времени можно на сайтах ФИНАМ, БКС, ЦЕРИХ, АйТи Инвест, ВТБ24, Промсвязьбанк и Альфа-Банк (т.е. кроме ОТКРЫТИЯ и Сбербанка).

Какого брокера выбрать по размерам брокерской комиссии

Ну а теперь самое интересное, посмотрим, чему равны совокупные накладные расходы клиента-физлица, при условии, что он совершает всего лишь одну сделку в месяц, но на полную сумму депозита. Оценим, чему равны общие издержки для разных категорий счетов – от 5 тыс.р. до 2,5 млн.р.

ФИНАМ предлагает широкий выбор программ для торговли, основные из них Quik (КВИК) и Transaq – обе бесплатные.

В БКС также предлагается Quik, плата за него не взимается.

В АйтиИнвест программа Quik отсутствует, они продвигают собственную торговую платформу MatriX™, которая является бесплатной.

В Открытии также имеется КВИК, для клиентов он бесплатный.

ЦЕРИХ дает доступ на биржу через торговую систему Quik, дистрибутив также бесплатный.

В Сбербанке доступ через Quik, бесплатно.

В Альфа-банке трейдинг доступен через Quik и собственную торговую систему Альфа-Директ. Альфа-Директ является бесплатной, а вот за КВИК придется выложить дополнительно 950руб. в месяц.

ВТБ24 открывает доступ на фондовый рынок через Quik, программа бесплатная.

В Промсвязьбанке клиенты торгуют тоже через КВИК, дополнительной платы за программу нет.

Помимо брокерской, депозитарной и биржевой комиссии платить придется за перевод денежных средств на ваш брокерский счет, стоимость перевода зависит от банка, через которого вы совершаете данную операцию, т.е. доп. комиссию берет банк-проводник, инвестиционные компании не взимают дополнительные проценты за это. Если ваш брокер – банк, то перевод будет бесплатным. Вывод денег бесплатный как у инвестиционных компаний, так и у банков.

Итак, мы рассматривали девять лучших брокеров России – ФИНАМ, БКС, Айти Инвест, Открытие, ЦЕРИХ, Сбербанк, Альфа-Банк, Промсвязьбанк и ВТБ 24.

В целом можно сказать, что брокерские комиссии у инвестиционных компаний имеют следующую закономерность – чем меньше денег на счету, тем дороже обслуживание, при этом, чем больше денег, тем обслуживание дешевле. Подобная ситуация и у некоторых банков (а именно, у ВТБ и Сбербанка), в Альфа-Банке и Промсвязьбанке размер счета не имеет значения, расходы по его содержанию в процентном соотношении одинаковы у всех. Какого брокера выбрать по размеру депозита:

- Для счетов с размером депозита до 50 тыс. руб. самым дорогим брокером оказался БКС, чуть дешевле АйТи Инвест, далее ЦЕРИХ, ФИНАМ, ВТБ 24, Открытие, Сбербанк, Альфа-Банк и самый выгодный Промсвязьбанк.

- Для депозитов в диапазоне от 50 тыс. руб. до 500 тыс. руб. самым невыгодным будет так же БКС, далее следует АйТи Инвест, чуть дешевле у ЦЕРИХа, затем ФИНАМ, ВТБ, Сбербанк, Альфа-Банк, Открытие и опять самым выгодным является Промсвязьбанк.

- Для депозитов от 500 тыс. руб. самую дорогую комиссию предлагает Сбербанк, затем АйТиИнвест, немного дешевле у БКС и Альфа-Банка, далее следуют ФИНАМ и ВТБ, дальше Открытие и ЦЕРИХ, ну и снова самым лояльным является Промсвязьбанк.

Таким образом, мы осветили несколько важных критериев, по которым можно легко понять, какого брокера выбрать для торговли на российском рынке акций. Получается, чем меньше у вас депозит, тем выгоднее вам торговать через коммерческие банки, дающие доступ на биржу. Чем размер депозита выше, тем выгоднее инвестиционные компании. При этом обучение лучше проходить у специализированных брокеров, или просто найти курс в интернете. Решать, какого брокера выбрать, только вам, и зависит это от вашего опыта торговли на рынке, от ваших целей и задач, которые вы ставите для себя в этой сфере.